银行信用介入:在国际贸易中,买卖双方可能因距离远、信息不对称等因素存在信任问题。银行作为具有较高信誉和资金实力的金融机构,以自身信用为基础开立信用证,对买卖双方的交易进行担保。这意味着只要卖方按照信用证的规定提交相符的单据,银行就会承担付款责任;而对于买方来说,银行确保了卖方只有在满足一定条件下才能获得货款,降低了预付款项后卖方不发货或货物不符合要求的风险。

进口押汇服务:对于进口商而言,在采用信用证结算方式时,当货物到港但进口商资金尚未完全到位时,进口商可以向银行申请进口押汇。即银行在收到信用证项下单据并经审核无误后,代进口商先行对外付款,进口商在约定的期限内再向银行偿还贷款本息。这使得进口商能够在不占用过多自有资金的情况下先取得货物进行销售或加工,加快了资金周转,提高了资金使用效率。

开证阶段

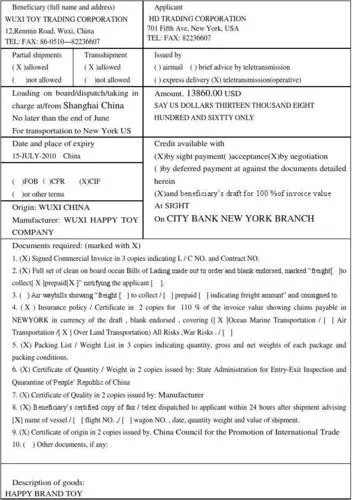

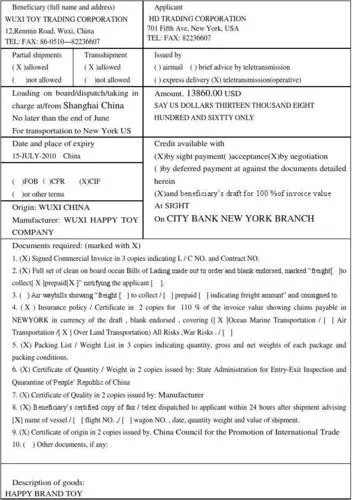

签订合同:买卖双方达成交易意向,签订贸易合同,在合同中明确规定采用信用证方式进行结算,约定信用证的相关条款,如货物描述、金额、交货期等。

开证申请:进口商(开证申请人)向其开户银行(开证行)提出开证申请,填写开证申请书,同时提交贸易合同副本、进口许可证等相关文件,并按银行要求缴纳一定比例的保证金或提供其他担保。

银行审核:开证行对申请人的资信状况、贸易背景的真实性、申请资料的完整性和合规性等进行审查,确定申请人是否具备开证条件和偿债能力。

开出信用证:开证行审核通过并落实保证金或担保措施后,根据开证申请书的内容,按照国际惯例和银行内部规定,开出信用证。信用证以电讯方式(如 SWIFT)或邮寄方式发送给出口商所在地的通知行。

运输风险:在货物运输过程中,可能会遇到各种意外情况导致货物受损或延误,如自然灾害、运输工具故障、海盗袭击等。若货物不能按时、完好地到达目的港,进口商可能会以此为由拒绝接受货物或要求降价,进而影响出口商的收款。